◎南山铝业称,与电解铝环节相比,公司下游铝深加工领域具有技术壁垒高、市场之间的竞争少、产品附加值高等特点。目前,铝深加工业务已成为公司的主要盈利来源。

在火电成本高企,以及面临能效、减碳等压力之下,老牌铝企南山铝业(SH600219,股价3.28元,市值384亿元)决定削减其电解铝产能。

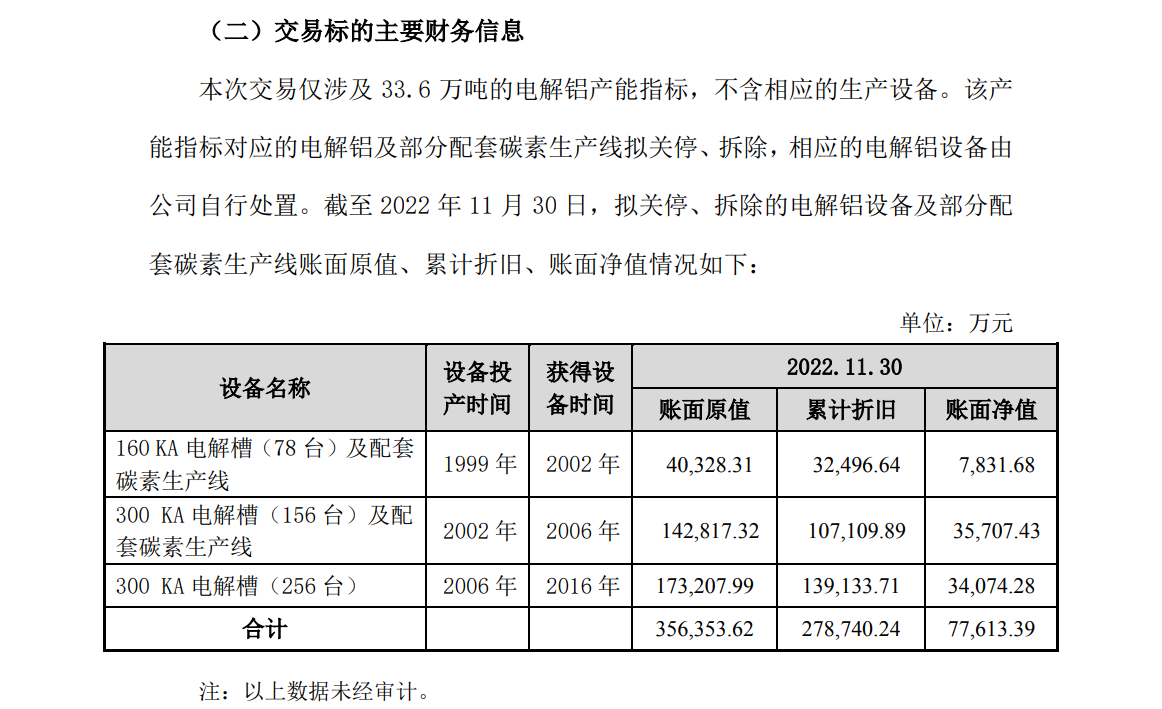

12月22日,南山铝业公告称,为调整、优化产业布局和资产结构,顺应国家产业政策发展,拟对外转让33.6万吨电解铝产能指标。该项产能指标价值约22.27亿元。

对于转让原因,南山铝业提到,公司电解铝生产所需电力大多数来源于于自备火力发电厂,但近年来,煤炭价格高位运行。此外,火电铝碳排放问题显著,不符合国家低碳发展趋势。

23日上午,一位铝行业人士向《每日经济新闻》记者表示,作为能耗高的产业,南山铝业的电解铝面临的控能压力比较大,而与云南、贵州等地同行相比,南山铝业虽有自备电厂,但火电成本显然不划算,从当前价格来看,甚至不如直接外采铝锭。

当然,上述转让,也源于南山铝业利润来源的改变。南山铝业称,与电解铝环节相比,公司下游铝深加工领域具有技术壁垒高、市场之间的竞争少、产品附加值高等特点。目前,铝深加工业务已成为公司的主要盈利来源。

对铝企来说,电解铝产能指标的转让并不少见。如今,随着产业链向下延伸,南山铝业也成为其中之一。

在12月22日举行的第十届董事会第二十二次会议上,南山铝业审议通过了《关于拟转让33.6万吨电解铝产能指标的议案》,并称拟对外转让33.6万吨电解铝产能指标,是为调整、优化公司产业布局和资产结构。

这些产能指标,在南山铝业的电解铝产能中占有重要位置。公告显示,截至目前,南山铝业共拥有电解铝产能81.6万吨,本次拟对外转让33.6万吨电解铝产能指标并关停相关电解槽后,公司还将拥有48万吨电解铝产能,公司体系内的发电机组所发电力,能满足公司电解铝及其他生产经营对电力的需要,不再需要向山东怡力电业有限公司资产包购买电解铝专用电力。

2021年11月,国家发改委、工信部等印发《关于高耗能行业重点领域能效标杆水平和基准水平的通知》,电解铝行业铝液交流电耗标杆水平为1.3万度/吨,基准水平为1.335万度/吨。

南山铝业在公告中称,公司电解铝生产所需电力大多数来源于于自备火力发电厂,近年来由于煤炭价格高位运行,2022年1-11月,公司平均供电成本约为0.5337元/度(不含税),而西南地区水电成本约为0.3元/度~0.36元/度(不含税),与水电富集的西南等地区以及煤炭富集地区相比,成本劣势明显,且在未来较长时间内都将难以改变。

对此,一位不愿具名的铝行业人士向《每日经济新闻》记者表示,南山铝业虽然有自备电厂,“但最终核算到铝厂这边的电价可能要在6毛钱(每度)以上,从外边买铝锭,可能比自己产铝锭要合适”。

南山铝业显然也算过这笔账,并提到:对于因本次转让电解铝产能指标导致的电解铝产能短缺,公司将通过委托加工或外购铝锭的方式予以解决,铝锭属于大宗金属,具有成熟、稳定的市场供应。

除了在成本上的考量,能效、减碳等压力,也是南山铝业转让电解铝产能指标的重要原因。

据测算,行业内利用火力发电生产电解铝,吨铝碳排放量高达11吨~20吨,远高于水电等清洁能源电解铝,因此火电铝也是国家减排的重点行业领域。

南山铝业提到,部分海外客户对铝材产品的碳排放量指标要求慢慢地提高,以火电为主的能源结构未来可能难以实现用户对低碳产品的要求。本次指标转让后,公司可通过对外采购包括水电等低碳铝在内的电解铝和扩建再生铝的方式,有效解决碳排放总量高的问题,也能持续实现用户对低碳产品的需求问题。

在产能“天花板”约束下,被南山铝业摆上货架的电解铝产能指标,应该不愁没有买家。

南山铝业已将拟转让的33.6万吨电解铝产能指标聘请第三方机构做评估,经其评估后,该项产能指标价值约为22.27亿元。

在转让方式上,南山铝业本次转让该项产能指标采取公开的方式对外转让,转让价格将在评估价格的基础上与交易对手方协商确定,并授权董事长全权办理此次产能指标出让事项涉及的合同签署、文件办理等相关事宜。

在前述铝产业人士看来,结合近期行业内的转让来看,1吨电解铝产能指标对应的市场价应该在1万元左右,也就是说南山铝业33.6万指标的转让价应该在30亿元以上。

当然,这样的价格也源于电解铝产能指标的抢手。据阿拉丁数据,截至2022年10月,我国电解铝建成产能达到4432.1万吨,已经接近4500万吨的合规产能天花板,未来除置换外的新增产能预计十分有限。

中信证券觉得,产能增长受限的背景下,电解铝行业供给过剩压力显著缓解,行业有望保持供应偏紧态势。

11月15日,工信部、发改委、生态环境部三部门印发《有色金属行业碳达峰实施方案》,方案提出,控制化石能源消费、鼓励消纳可再次生产的能源,推动电解铝行业使用自备电向网电转化,鼓励企业向可再次生产的能源富集地区转移,逐步减少使用火电,力争2025年、2030年电解铝使用可再次生产的能源比例达到25%、30%以上。

上海钢联多个方面数据显示,截至2022年10月,我国电解铝产能自备电占比为44.6%。据伍德麦肯兹数据,截至2021年,我国电解铝使用火电比例在80%以上。

中信证券在11月份的研报中称,用能结构转变过程中潜在的供给扰动(如水电供应不足导致的减产事件)及综合用电成本上升将对电解铝价格形成有效支撑。

不过,南山铝业则提到:在生产所带来的成本方面,长久来看,受国际国内“能源危机”的影响,预计煤炭价格仍将处于相对高位运行状态趋势,火电铝的生产所带来的成本预计将长期高于水电铝;同时随着水电铝在国内电解铝中的占比提升,铝锭市场行情报价中枢有望继续下移。

在前述铝行业人士看来,短期内铝价将在1.8万~1.9万/吨的区间震荡,铝价重回2万元区间在短期内基本上不可能。

在此背景下,南山铝业认为,拟转让33.6万吨电解铝产能指标不会对公司正常生产经营产生重大不利影响,也不会导致公司下游铝深加工生产所带来的成本出现大幅度的增加,资产的处置有利于公司优化产业布局和资产结构。

值得注意的是,作为一家全产业链的铝深加工企业,南山铝业提到,与电解铝环节相比,公司下游铝深加工领域具有技术壁垒高、市场之间的竞争少、产品附加值高等特点,目前铝深加工业务已成为公司的主要盈利来源。本次转让电解铝产能后,公司将进一步将资源投放在下游铝深加工领域。

如需转载请与《每日经济新闻》报社联系。未经《每日经济新闻》报社授权,严禁转载或镜像,违者必究。

特别提醒:如果个人会使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

在火电成本高企,以及面临能效、减碳等压力之下,老牌铝企南山铝业(SH600219,股价3.28元,市值384亿元)决定削减其电解铝产能。 12月22日,南山铝业公告称,为调整、优化产业布局和资产结构,顺应国家产业政策发展,拟对外转让33.6万吨电解铝产能指标。该项产能指标价值约22.27亿元。 图片来自:公告截图 对于转让原因,南山铝业提到,公司电解铝生产所需电力大多数来源于于自备火力发电厂,但近年来,煤炭价格高位运行。此外,火电铝碳排放问题显著,不符合国家低碳发展的新趋势。 23日上午,一位铝行业人士向《每日经济新闻》记者表示,作为能耗高的产业,南山铝业的电解铝面临的控能压力比较大,而与云南、贵州等地同行相比,南山铝业虽有自备电厂,但火电成本显然不划算,从当前价格来看,甚至不如直接外采铝锭。 当然,上述转让,也源于南山铝业利润来源的改变。南山铝业称,与电解铝环节相比,公司下游铝深加工领域具有技术壁垒高、市场之间的竞争少、产品附加值高等特点。目前,铝深加工业务已成为公司的主要盈利来源。 转让电解铝产能指标 对铝企来说,电解铝产能指标的转让并不少见。如今,随着产业链向下延伸,南山铝业也成为其中之一。 在12月22日举行的第十届董事会第二十二次会议上,南山铝业审议通过了《关于拟转让33.6万吨电解铝产能指标的议案》,并称拟对外转让33.6万吨电解铝产能指标,是为调整、优化公司产业布局和资产结构。 这些产能指标,在南山铝业的电解铝产能中占有重要位置。公告显示,截至目前,南山铝业共拥有电解铝产能81.6万吨,本次拟对外转让33.6万吨电解铝产能指标并关停相关电解槽后,公司还将拥有48万吨电解铝产能,公司体系内的发电机组所发电力,能满足公司电解铝及其他生产经营对电力的需要,不再需要向山东怡力电业有限公司资产包购买电解铝专用电力。 事实上,在用电成本上的劣势,也是南山铝业将上述产能指标转出的重要原因。 2021年11月,国家发改委、工信部等印发《关于高耗能行业重点领域能效标杆水平和基准水平的通知》,电解铝行业铝液交流电耗标杆水平为1.3万度/吨,基准水平为1.335万度/吨。 南山铝业在公告中称,公司电解铝生产所需电力大多数来源于于自备火力发电厂,近年来由于煤炭价格高位运行,2022年1-11月,公司平均供电成本约为0.5337元/度(不含税),而西南地区水电成本约为0.3元/度~0.36元/度(不含税),与水电富集的西南等地区以及煤炭富集地区相比,成本劣势明显,且在未来较长时间内都将难以改变。 图片来自:公司官网 对此,一位不愿具名的铝行业人士向《每日经济新闻》记者表示,南山铝业虽然有自备电厂,“但最终核算到铝厂这边的电价可能要在6毛钱(每度)以上,从外边买铝锭,可能比自己产铝锭要合适”。 南山铝业显然也算过这笔账,并提到:对于因本次转让电解铝产能指标导致的电解铝产能短缺,公司将通过委托加工或外购铝锭的方式予以解决,铝锭属于大宗金属,具有成熟、稳定的市场供应。 除了在成本上的考量,能效、减碳等压力,也是南山铝业转让电解铝产能指标的重要原因。 据测算,行业内利用火力发电生产电解铝,吨铝碳排放量高达11吨~20吨,远高于水电等清洁能源电解铝,因此火电铝也是国家减排的重点行业领域。 南山铝业提到,部分海外客户对铝材产品的碳排放量指标要求慢慢地提高,以火电为主的能源结构未来可能难以实现用户对低碳产品的要求。本次指标转让后,公司可通过对外采购包括水电等低碳铝在内的电解铝和扩建再生铝的方式,有效解决碳排放总量高的问题,也能持续实现用户对低碳产品的需求问题。 最终成交价或超30亿元 在产能“天花板”约束下,被南山铝业摆上货架的电解铝产能指标,应该不愁没有买家。 南山铝业已将拟转让的33.6万吨电解铝产能指标聘请第三方机构做评估,经其评估后,该项产能指标价值约为22.27亿元。 在转让方式上,南山铝业本次转让该项产能指标采取公开的方式对外转让,转让价格将在评估价格的基础上与交易对手方协商确定,并授权董事长全权办理此次产能指标出让事项涉及的合同签署、文件办理等相关事宜。 在前述铝产业人士看来,结合近期行业内的转让来看,1吨电解铝产能指标对应的市场价应该在1万元左右,也就是说南山铝业33.6万指标的转让价应该在30亿元以上。 当然,这样的价格也源于电解铝产能指标的抢手。据阿拉丁数据,截至2022年10月,我国电解铝建成产能达到4432.1万吨,已经接近4500万吨的合规产能天花板,未来除置换外的新增产能预计十分有限。 中信证券觉得,产能增长受限的背景下,电解铝行业供给过剩压力显著缓解,行业有望保持供应偏紧态势。 11月15日,工信部、发改委、生态环境部三部门印发《有色金属行业碳达峰实施方案》,方案提出,控制化石能源消费、鼓励消纳可再次生产的能源,推动电解铝行业使用自备电向网电转化,鼓励企业向可再次生产的能源富集地区转移,逐步减少使用火电,力争2025年、2030年电解铝使用可再次生产的能源比例达到25%、30%以上。 铝深加工图片来自:公司官网 上海钢联数据显示,截至2022年10月,我国电解铝产能自备电占比为44.6%。据伍德麦肯兹数据,截至2021年,我国电解铝使用火电比例在80%以上。 中信证券在11月份的研报中称,用能结构转变过程中潜在的供给扰动(如水电供应不足导致的减产事件)及综合用电成本上升将对电解铝价格形成有效支撑。 不过,南山铝业则提到:在生产所带来的成本方面,长久来看,受国际国内“能源危机”的影响,预计煤炭价格仍将处于相对高位运行状态趋势,火电铝的生产所带来的成本预计将长期高于水电铝;同时随着水电铝在国内电解铝中的占比提升,铝锭市场行情报价中枢有望继续下移。 在前述铝行业人士看来,短期内铝价将在1.8万~1.9万/吨的区间震荡,铝价重回2万元区间在短期内基本上不可能。 在此背景下,南山铝业认为,拟转让33.6万吨电解铝产能指标不会对公司正常生产经营产生重大不利影响,也不会导致公司下游铝深加工生产所带来的成本出现大幅度的增加,资产的处置有利于公司优化产业布局和资产结构。 有必要注意一下的是,作为一家全产业链的铝深加工企业,南山铝业提到,与电解铝环节相比,公司下游铝深加工领域具有技术壁垒高、市场之间的竞争少、产品附加值高等特点,目前铝深加工业务已成为公司的主要盈利来源。本次转让电解铝产能后,公司将进一步将资源投放在下游铝深加工领域。

深圳大学传播学院特聘教授辜晓进:技术赋能崭新业态 ,媒体如何“抵达”与“复兴”?

专访西南财经大学刘蓉:中央可对地方债限额余额进行回收与再分配,适度给予财力薄弱地区额外的债务限额

华为重磅官宣!余承东:新公司已向“四界”发出邀请,希望一汽集团加入……

336万吨电解铝产能指标估价2227亿对外转让 南山铝业:火电铝不符合低碳发展将继续布局铝深加工 发表时间:2023-11-30

来源:行业新闻

闽公安备案 闽ICP备16038609号 备案号

闽公安备案 闽ICP备16038609号 备案号